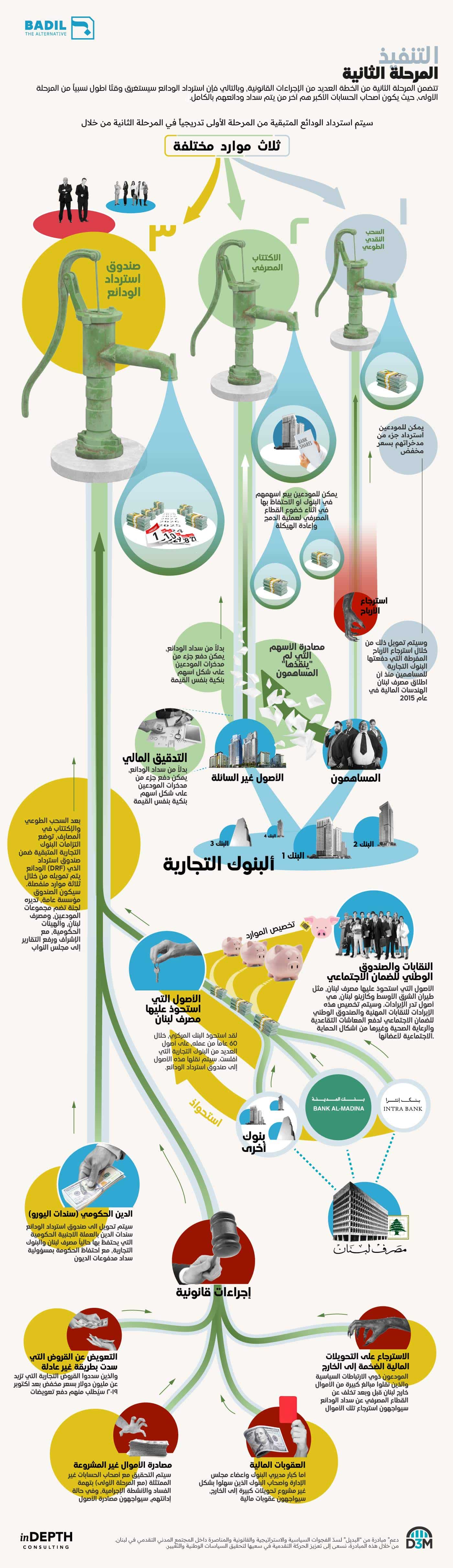

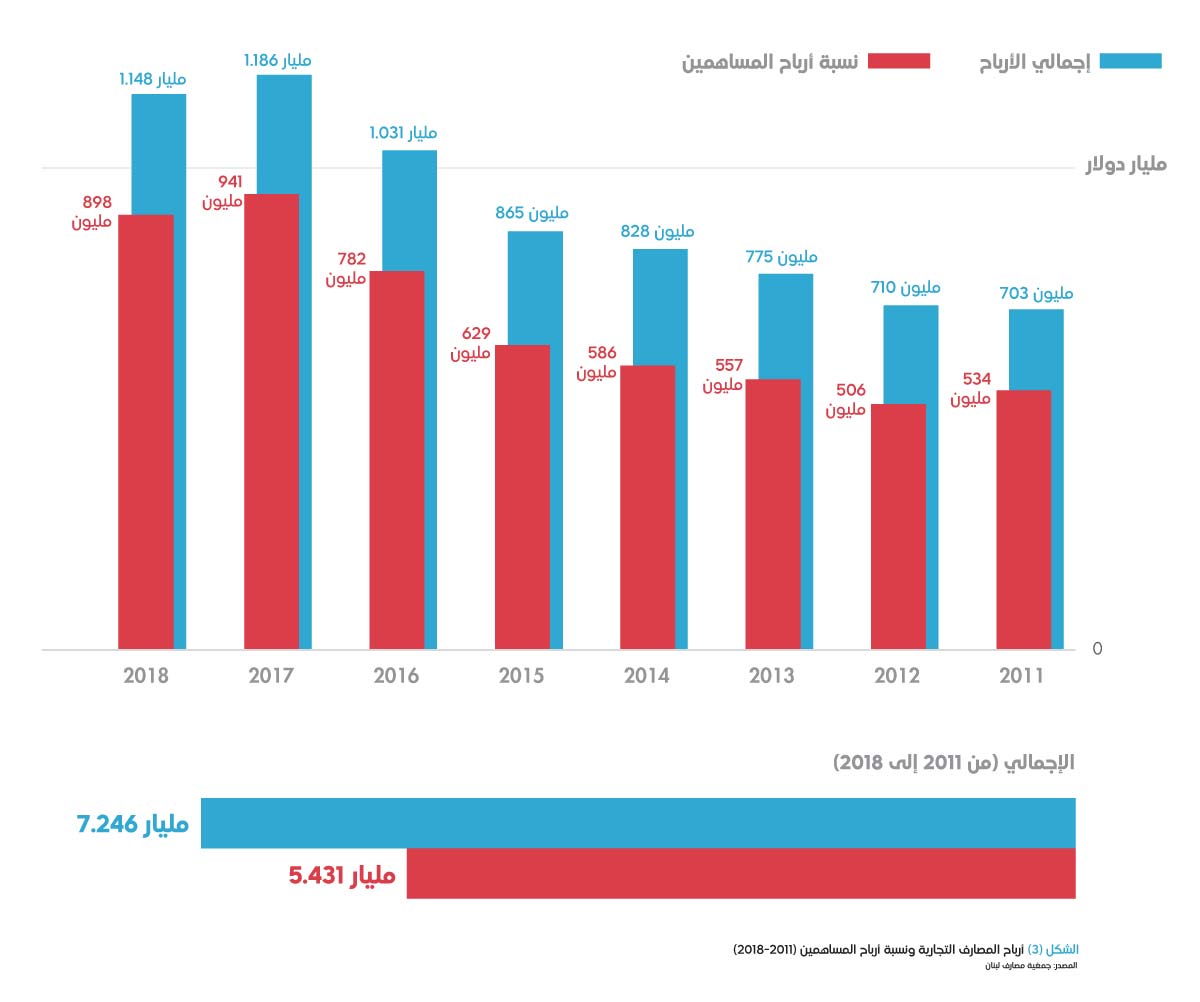

تشير نسبة توزيع الأرباح ذات الارتفاع الخيالي، التي حالت دون إعادة الاستثمار في العمليات التجارية الأساسية، إلى أن البنوك أصبحت أداة شفط لتزويد المساهمين بالنقد بدلاً من ممارسة عملياتها التجارية المعتادة. وقد ساهم هذا التربّح المتهور بشكل مباشر في إفلاس القطاع المصرفي، ثم برر التراجع عن استرداد توزيعات الأرباح. وسيتعرض المساهمون الذين لا يمتثلون لإعادة توزيع أرباح الأسهم إلى مصادرة قانونية لأموالهم في لبنان، وفي الخارج عندما يصبح ذلك ممكناً.

خطة إنقاذ داخلية

يقدم التدقيق المالي الشامل للبنوك التجارية حساباً لجميع أصول البنك، السائلة وغير السائلة. وفي حين يتم توزيع الأصول السائلة في المرحلة الأولى من الخطة لسداد ودائع صغار المودعين على الفور، فإن غير السائلة تسمح بتحديد القيمة السوقية العادلة للبنك.

بسبب إفلاس المصارف، قد يفقد المساهمون الحاليون حقوقهم في حصصهم من الأسهم المعرضة للمصادرة ما لم تطرح “خطة إنقاذ داخلي” تعتمد على هؤلاء المساهمين، يضعون بموجبها رأس مال جديداً يساوي قيمة الأسهم التي يرغبون في الاحتفاظ بها. وبدلاً من سداد الودائع للمودعين، يمكنهم، بموجب “خطة إنقاذ داخلي”، الحصول على أسهم مصادرة في بنكهم تساوي قيمتها الودائع التي يختارونها، على أن يتم تسعير الأسهم وفق القيمة السوقية العادلة للبنك. ويحق للمودعين بعد ذلك بيع هذه الأسهم أو الاحتفاظ بها، في إطار خضوع القطاع المصرفي اللبناني لعمليات دمج وإعادة هيكلة. ومن المهم أن كل بنك، بصفته مؤسسة مالية، سيحتفظ ببعض رأس المال لأغراض تشغيلية.

صندوق استرداد الودائع

تقترح الخطة إدخال الالتزامات المتبقية للبنوك التجارية في صندوق استرداد الودائع. ويكمن الفرق الأساسي بين هذه الخطة والخطة التي اقترحتها الحكومة اللبنانية في نيسان/أبريل 2020 في أن الأخيرة دعت إلى استخدام الأصول والإيرادات العامة، ومنها إيرادات النفط والغاز المتوقعة، لتمويل استرداد الودائع، في حين تعارض هذه الخطة استخدام أي أصول أو إيرادات عامة لتغطية خسائر البنوك التجارية. وهذا يتفق مع المعايير الدولية المعتمدة في أعقاب الأزمة المالية العالمية لعام 2008. ويُمول صندوق استرداد الودائع من ثلاثة مصادر:

- الدين الحكومي: تُحوّل جميع سندات اليورو الصادرة عن الحكومة التي تحتفظ بها البنوك التجارية والبنك المركزي إلى صندوق استرداد الودائع، وتلتزم الحكومة بسداد هذه الالتزامات. وهذه هي المساهمة المالية الوحيدة للحكومة في الخطة. ولا يوضع جدول زمني لسداد سندات اليورو هذه إلا بعد التفاوض مع جميع حاملي سندات اليورو، بمن فيهم الدائنون الدوليون، لتحديد القيمة الإسميّة الجديدة للسندات وغيرها.

- الأصول التي استحوذ عليها مصرف لبنان: شهد مصرف لبنان تعرض بنوك تجارية عدة في البلاد للإفلاس. ومن الأمثلة البارزة إفلاس بنك إنترا وبنك المشرق. وبموجب القانون، استحوذ مصرف لبنان على هذه البنوك وعلى جميع أصولها. وبذلك حصل على حصص مسيطرة في مؤسسات تجارية عدة، كطيران الشرق الأوسط وكازينو لبنان، إلخ، ويجب أن تُنقل ملكية هذه “الأصول المكتسبة” المنتجة للإيرادات إلى صندوق استرداد الودائع. ومن المهم التأكيد على أن ذلك ليس عملية خصخصة بأي شكل من الأشكال، بل هي عملية نقل ملكية من هيئة عامة إلى أخرى. كما تُحول الأصول المنتجة للإيرادات للبنوك التي أعلن عن إفلاسها إلى صندوق استرداد الودائع بموجب الخطة. وتُخصص الإيرادات المتكررة الناتجة عن هذه الأصول للاستخدام الفوري والحصري للنقابات المهنية اللبنانية والصندوق الوطني للضمان الاجتماعي لتقديم الرعاية الصحية والمعاشات التقاعدية وغيرها من أشكال الحماية الاجتماعية لأعضائها حتى استرداد هذه الودائع الكبيرة.

- الإجراءات القانونية: قد تشكل الإجراءات القانونية ضد من تسبب بالأزمة المالية الحالية واستفاد منها، ولا يزال، أكثر الجوانب تعقيداً واستنفاداً للوقت والجهد والمشاحنة السياسية في الخطة. لكنها الأكثر أهمية أيضاً لأغراض المساءلة. وتندرج الإجراءات القانونية في أربع فئات رئيسية:

- استرداد جميع التحويلات الاستنسابيّة الضخمة التي أجراها النظام المصرفي اللبناني في الأشهر التي سبقت مباشرة توقف البنوك التجارية عن السداد في تشرين الأول/أكتوبر 2019، والسنوات التي أعقبت ذلك، ففي آذار/مارس 2019، بدأت البنوك التجارية بتطبيق إجراءات متصاعدة أعاقت سحب مدخرات معظم المودعين، وفي تشرين الأول/أكتوبر من العام نفسه أوقفت تقريباً جميع عمليات السحب لهؤلاء المودعين. بالتوازي مع ذلك، تمكنت قلة من المودعين الذين تتجاوز حساباتهم 100 مليون دولار من تحويل أكثر من 5 مليارات دولار من النظام المصرفي اللبناني بين حزيران/يونيو 2019 وتشرين الثاني/نوفمبر 2022 . وسيسمح التدقيق المالي الشامل بمعرفة التفاصيل الدقيقة عن عمليات التحويل المذكورة. ويجب فتح تحقيق مع كبار المودعين من الشخصيات السياسية البارزة الذين سحبوا مبالغ ضخمة من حساباتهم قبل تخلف البنوك عن السداد مباشرة وتوجيه تهمة الاستفادة غير القانونية من معلومات داخلية لهم. فالتحويلات الكبيرة بعد تخلف بنك تجاري عن السداد تُعد تمييزاً بين المودعين، أي السماح لبعضهم فقط بسحب أمواله، وهي عملية غير قانونية بموجب قانون النقد والتسليف. والمودعون الذين لا يمتثلون لذلك يجب أن تُصادر أموالهم بموجب القانون في لبنان، وفي الخارج عندما يصبح ذلك ممكناً. كما يجب استرداد الأموال التي ثبت تحويلها بشكل غير قانوني.

- فرض عقوبات مالية على من سهّل إجراء تحويلات غير قانونية ومن استفاد منها: تشمل الفئة الأولى كبار مديري البنوك وأعضاء مجالس الإدارة وأصحاب البنوك التجارية، في حين تشمل الفئة الثانية الشخصيات السياسية البارزة التي استغلت علاقاتها ونفوذها لتحويل أموالها إلى الخارج. وتحسب الغرامات المالية على شكل نسبة مئوية من قيمة المبالغ المحولة التي تُحسب على أساس الفرق بين ما ثبت تحويله بشكل غير قانوني وما لم يتم استرداده بعد. وهذه الطريقة تشجع على إبداء التعاون مع المحققين. ويرتبط التفاوض على تخفيف العقوبة بزيادة هذا التعاون. ومن يمتنع عن دفع الغرامات المالية ستُصادر أمواله في لبنان، وفي الخارج عندما يصبح ذلك ممكناً.

- الاستيلاء على الأموال الناتجة عن أنشطة غير مشروعة: فتح تحقيق مع أصحاب الحسابات التي لم تحقق شرط الامتثال (كما ورد في المرحلة الأولى) للكشف عن الفساد والأنشطة الإجرامية، ومصادرة أصولهم عند الاقتضاء. وينصب التركيز على الشخصيات السياسية البارزة وكبار الموظفين العموميين والمصرفيين والدائرين في فلكهم. ويهدف ذلك إلى محاسبة من استغل سلطته، أو قربه من السلطة، للقيام بعمليات فساد ومحسوبية واختلاس للأموال العامة. وعند الضرورة وتوفر الإمكانية، تجري تحقيقات دولية لتعقب الأموال غير المشروعة المحولة إلى خارج لبنان.

- السعي للحصول على تعويض عن القروض التجارية التي تزيد عن مليون دولار وجرى سدادها بأسعار صرف مخفضة في البنوك المحلية بعد تشرين الأول/أكتوبر 2019: كان معظم القروض التجارية بيد بضع عشرات من المقترضين عندما بدأت الأزمة في تشرين الأول/أكتوبر 2019. وبعد أن بدأت القيمة السوقية للدولار الأمريكي “المحتجز” في البنوك اللبنانية، الذي يسمى “لولار” تهكماً، بالانخفاض، نشأت سوق ثانوية جراء سعي أصحاب القروض إلى تسوية مستحقاتهم في البنوك عبر شراء اللولار بسعر مخفض. [مثال نظري: تدفع الشركة “س” 500,000 دولار نقداً إلى الشركة “ع” مقابل شيك بقيمة مليون دولار، تودعه الشركة “س” بعد ذلك لدى البنك التجاري تسديداً لقرضها]. ومع مرور الوقت، وصل سعر اللولار إلى 10% من قيمته فقط، وأصبحت قيمة شيك المليون دولار تساوي 100,000 دولار فقط. وتشير بعض التقديرات إلى أن أصحاب القروض التجارية كسبوا نحو 15 مليار دولار من هذا الدعم الضمني. لقد شكل ذلك تحويلاً للثروة من المودعين إلى أصحاب القروض التجارية، نظراً لنفاد الدولارات الحقيقية في سجلات البنوك وما يترتب على ذلك من انخفاض في الودائع القابلة للاسترداد. يجب تشجيع أصحاب القروض التجارية الذين استفادوا بهذه الطريقة على إجراء تسوية مناسبة، أو الخضوع للضريبة عن هذه القروض، أو فرض رسوم تعويضية على عملياتهم التجارية في لبنان. وفي جميع الأحوال، ستوضع هذه الأموال في صندوق استرداد الودائع.

وسيكون هذا الصندوق مؤسسة عامة تدير مبالغ كبيرة، مما يتطلب إخضاعه لمستوى شفافية عال وإجراءات رصد مشددة. وتشمل الترتيبات المحتملة لإدارة الأموال ممثلين عن مجموعات المودعين، ولجنة الرقابة على المصارف وهيئة التحقيق الخاصة التابعتين لمصرف لبنان، ولجنة المال والموازنة في البرلمان، والمؤسسة الوطنية لضمان الودائع، وذلك تحت إشراف البرلمان الذي تُرفع التقارير إليه. إن الحد الأدنى من آليات الشفافية يتطلب تقديم تقرير سنوي يتضمن مخططاً تفصيلياً لمبادرات الصندوق، ومدى إيفائه بالمهام المكلّف بها.

وعلى المدى الطويل وبعد السداد الكامل لمستحقات المودعين، يجب تحديد مآل الإيرادات المتبقية في الصندوق. ومن الخيارات المحتملة إنشاء بنك مملوك للقطاع العام، أويوضع تحت إشراف صندوق ثروة سيادي، أو تحت حساب فرعي في البنك المركزي.

الحفاظ على مصرف لبنان وقطاع مصرفي تجاري قابل للحياة

بعد مساهمة مصرف لبنان في سداد مدفوعات المدى القريب – باستخدام الاحتياطيات الإلزامية التي أودعتها البنوك التجارية في البنك المركزي – يصبح مصرف لبنان بريء الذمة لجهة التزاماته للبنوك التجارية. ويتوخى صندوق استرداد الودائع إعادة رسملة البنك المركزي على غرار خطة الحكومة في ترك البنك المركزي يتولى مهامه المعتادة في إدارة السياسات النقدية الأساسية.

خلاصة القول، في المرحلة الأولى من الخطة، يساهم البنك المركزي في سداد تعويضات المودعين على المدى القريب من الاحتياطيات المتاحة التي يحتفظ بها. وفي المرحلة الثانية، يتخلى عن أصوله المكتسبة وسندات اليورو لصالح صندوق استرداد الودائع، على ألا يمس احتياطيات الذهب والأصول الأخرى، كما يحتفظ بمتطلبات الاحتياطي بنسبة 10% لصالح البنوك التجارية التي لا تزال تعمل (انظر أدناه ). وبعد ذلك، تقوم الحكومة اللبنانية بإعادة رسملة مصرف لبنان بمبلغ 2.5 مليار دولار، وفق ما نصت عليه خطتها.

وبالنسبة لقطاع الخدمات المصرفية التجارية، فإن الخطة تنطلق من اعتباره قطاعاً مُعسراً بشكل عام، وتضع على هذا الأساس مخصصات لبنوك محددة لمواصلة العمل. ويجري اختيار هذه البنوك بعد أن تجتاز ثلاث مراحل معيارية متتالية (انظر أدناه) تجنبهم الدخول في خطة الاسترداد التدريجي الأوسع من خلال جعلهم يسددون التزامات مودعيهم المحددين.

أولاً، يجب أن يتمكن البنك من السداد الكامل لمستحقات جميع المودعين تحت عتبة السداد الفوري. ثانياً، هي مرحلة “الإنقاذ الداخلي”، وفيها تُحول أسهم المساهمين الحاليين إلى المودعين المتبقين تعويضاً عن ودائعهم، أو يخضع البنك لإعادة رسملة إذا أراد الحفاظ على هيكل المساهمين الحالي. ويتضمن ذلك قيام المساهمين بضخ رساميل جديدة في البنك تعادل قيمة الأسهم المحتفظ بها، وبهذه الأموال تُسدد مستحقات المودعين.

وإذا نجح البنك في إنجاز هاتين الخطوتين ينتقل إلى الخطوة الثالثة وهي استعادة حصته من الالتزامات في صندوق استرداد الودائع، بالإضافة إلى سندات اليورو التي احتفظ بها سابقاً، وبالتالي يحافظ على التزاماته وأصوله. وبعد ذلك، يجب على البنك جمع أموال كافية لتحقيق نسبة كفاية رأس المال الجديدة. فمثلاً، إذا بلغت حصة البنك من التزامات صندوق سداد الودائع 2 مليار دولار، وكانت نسبة كفاية رأس المال الجديدة 3:1، فيجب على البنك إضافة 700 مليون دولار من رأس المال الجديد إلى ميزانيته العمومية. وبعد ذلك، يخصص جزءاً من جميع الأرباح المستقبلية للوفاء بالتزاماته تجاه المودعين الحاليين حتى يتم سدادها بالكامل.

على الرغم من الأزمة الحالية في قطاع الخدمات المصرفية، تظل البنوك التجارية اللبنانية القلب النابض لأي تعافي اقتصادي في المستقبل. وتتوخى الخطة فصل الجهات الراغبة في الاستمرار بتقديم الخدمات المالية الأساسية، والقادرة على ذلك، عن الجهات التي ليست كذلك.

الخطوات المستقبلية

يتطلب نهوض القطاع المصرفي المعسر في لبنان عمليات إدماج وإعادة هيكلة واسعة النطاق، وهذه مسألة أساسية لكنها تتجاوز نطاق هذه الورقة. كما تحتاج البلاد إلى وضع خطة متكاملة لمعالجة نقاط الضعف المزمنة للاقتصاد الكلي، إذا أريد إجراء إعادة تأهيل ناجحة ومستدامة بعد هذه الأزمة المالية المستمرة. لكن لا هذا، ولا إعادة هيكلة القطاع المصرفي يمكن تحقيقهما قبل التوصل إلى حل عادل يستعيد الأموال التي سرقتها النخبة المصرفية والسياسية من السكان على رؤوس الاشهاد.

لن يكون “هضم” الخطة التي عرضناها هنا سهلاً على كثيرين. فهي غير مكتملة وعرضة للنقد. فاليأس الاقتصادي دفع بالفعل أكثر من مليون من صغار المودعين إلى سحب مدخراتهم باقتطاعات تصل إلى حد 90% من ودائعهم الأصلية. وكانت أغلبية هؤلاء من أفقر المودعين الذين لم يكن لديهم وسيلة أخرى يلجؤون إليها. وهذه الخطة لا تعالج الخسائر التي تكبدها هؤلاء ظلماً وعدواناً. وبالمقابل، يجب على من يعتبر أن مدخراته قد استعيدت، التخلي عن أي مطالبات قانونية فردية محتملة أخرى ضد البنوك التجارية، بغض النظر عن أحقية هذه المطالبات.

ورغم أن الخطة تسعى إلى استرداد الأموال من المسؤولين عن الأزمة والمستفيدين منها واتخاذ تدابير عقابية مالية بحقهم، إلا أنها تفتح لهم أيضاً نافذة للتساهل مقابل التعاون. وتبرر ذلك بضرورة فتح مسار جانبي للنخبة المصرفية والسياسية يجنبهم العوز ودخول السجن، ويحول دون تصلبهم وسعيهم لعرقلة المضي قدماً في هذه الخطة.

إن إضافة شخصيات جديدة إلى العقوبات الدولية التي طالت محافظ مصرف لبنان السابق تزيد من الزخم الحالي، وتقنع الأطراف المعنية الأساسية باتباع حلول قابلة للتطبيق سياسياً ومقبولة اجتماعياً. وتعد خطة الاسترداد التدريجي للودائع الواردة أعلاه خطوة أولى على طريق لبنان الطويل نحو التعافي المعمد بالتضحيات.

إن تقديم هذه التضحيات ضروري لتقدم البلاد نحو مستقبل أفضل، لأن الانتظار في هذا الطريق المسدود يسهم في نمو الاقتصاد غير المنظّم ويقلص فرص الحكومة في تمويل نفسها، الأمر الذي لا يفيد أحداً. وفي الواقع، كلما طال أمد الوضع الراهن وتعثر النمو، كلما أصبح لبنان على شفا دولة فاشلة حقيقية لا تتطلب عودة اندلاع نزاعاته الأهلية العنيفة سوى شرارة بسيطة. إن النافذة المفتوحة لتجنب هذا المآل تضيق شيئاً فشيئاً، ولذلك يحتاج لبنان إلى خطة واقعية وعادلة وخاضعة للمساءلة وتدرّجية لاسترداد الودائع.