وقد عينت المسودة السابقة أربعة أعضاء في لجنة ضوابط رأس المال (CCC) المشكلة حديثاً، والمسؤولة عن إجراء تعديلات على القانون والقرارات المتعلقة بالاستثناءات، وتقديم تقارير ربع سنوية إلى مجلس الوزراء. ·

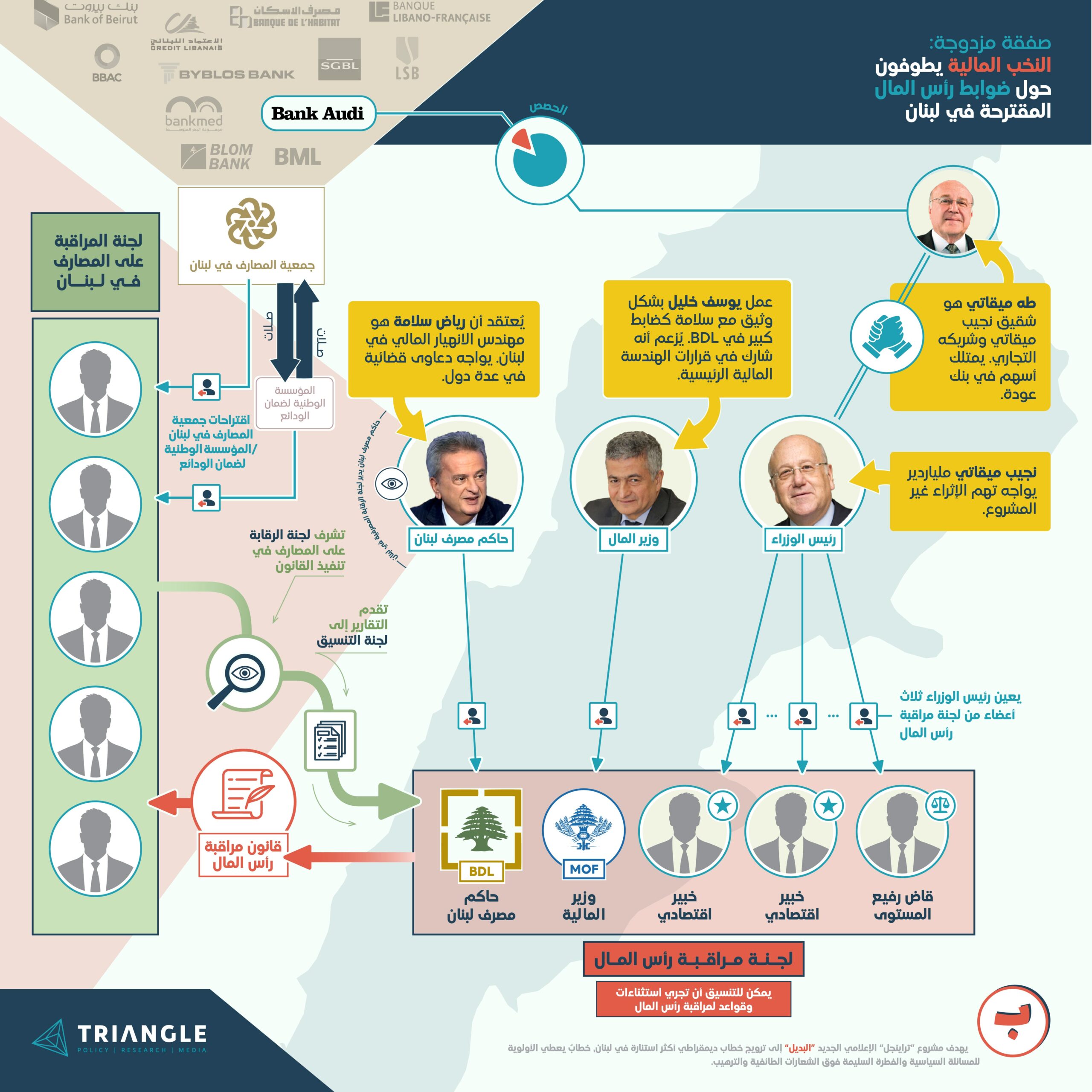

وكان من المقرر أن يكون أعضاء اللجنة هؤلاء هم رئيس الوزراء اللبناني نجيب ميقاتي، وحاكم مصرف لبنان المركزي رياض سلامة، بالإضافة إلى وزير المالية يوسف خليل ووزير الاقتصاد والتجارة أمين سلام، لكن النقاد رأوا أن مثل هذا التكوين لن يؤدي إلا إلى تكريس قيادة الطبقة السياسية المصرفية على ضوابط رأس المال في البلاد.

وعلى سبيل المثال لا الحصر، يدور الشك في الوقت الحالي حول ثلاثة أسماء على الأقل من هؤلاء الموظفين الرسميين، إذ يُعد سلامة مهندس الانهيار المالي في لبنان، ويواجه تهماً مرتبطة بالفساد والاختلاس في عدة دول، بينما يزعم خليل الذي شغل منصباً كبيراً في المصرف المركزي بأنه عمل بشكل وثيق مع سلامة وشارك في قرارات الهندسة المالية الرئيسية، أما ميقاتي فإنه يواجه اتهامات بالإثراء غير المشروع إلى جانب بنك عودة، فضلاً عن امتلاك شقيق ميقاتي وشريكه التجاري طه ميقاتي أسهماً في البنك ذاته.

وبعد رد الفعل العام استبدلت المسودة الأخيرة ميقاتي وسلام بخبيرين اقتصاديين وقاض رفيع المستوى، ومع ذلك سيكون ميقاتي مسؤولاً عن تعيين الشخصيات الثلاثة لضمان احتفاظه بنفوذ غير مباشر على عمليات مجلس التعاون الجمركي، وفي الوقت نفسه لا تزال عضوية لجنة الضوابط المعدّلة تشمل سلامة وخليل، على الرغم من مسؤوليتهما الشخصية المزعومة عن انهيار لبنان.

سيعتمد نظام ضوابط رأس المال للرقابة التنظيمية على لجنة الرقابة المصرفية المكونة من خمسة أعضاء في لبنان (BCCL)، وهي مؤسسة أخرى معرضة للخطر بموجب المادة 10 من قانون مراقبة رأس المال المقترح، وسيكون بنك بيروت التجاري (BCCL) مسؤولاً عن مراقبة تنفيذ القانون والإبلاغ عن الانتهاكات التي ترتكبها البنوك اللبنانية، ومع ذلك ترشح جمعية مصارف لبنان (ABL) دائماً عضواً واحداً من لجنة الرقابة المصرفية، هذا وتتمتع جمعية المصارف بالسلطة على مرشح ثان للجنة الرقابة المصرفية، وتم إنشاؤه رسمياً من قبل المؤسسة الوطنية لضمان الودائع (NIGD)، نظراً لامتلاك جمعية المصارف حصة الأغلبية في معهد ضمان الودائع.

وعلاوة على التأثر بجمعية المصارف، فإن مصرف لبنان يشير إلى أن بنك لبنان المركزي يعمل دائماً بالتنسيق الوثيق مع سلامة، على الرغم من أن هدف لجنة الرقابة المصرفية التمتع بالاستقلال المؤسسي مثل المصارف التجارية اللبنانية، لكن كلاهما يمكن أن يخسر كثيراً من التنفيذ العادل لضوابط رأس المال.

مع القديم والجديد

يهدد التحيز المؤسسي للجنتي الضوابط والرقابة المصرفية بتشويه القواعد الحاسمة المحيطة بالأموال “الجديدة” و”القديمة” في الاقتصاد اللبناني، وكما هو الحال مع النسخة السابقة فإن مشروع القانون الأخير يقترح تقنين التمييز الموجود بالفعل بشكل غير رسمي في ظل نظام ضوابط رأس المال غير القانوني، وتُعرّف المسودة الأخيرة الودائع النقدية “القديمة” بأنها تلك التي تم تحويلها أو إيداعها في حساب لبناني معين قبل يوم 9 أبريل (نيسان) من عام 2020، ومع ذلك فإن التشريع لا يوفر قواعد شاملة لكيفية التعامل مع هذه الأموال.

ويواجه غموض مماثل قضايا رئيسية أخرى في إطار مشروع التشريع، ويظهر من بين الأمثلة البارزة على ذلك سماح القانون للمودعين بسحب ما يصل إلى ألف دولار أميركي شهرياً إما بالعملة الأجنبية أو الليرة اللبنانية أو كليهما، ومع ذلك لا يحدد القانون العملة التي يجب أن يتلقى المودع أمواله بها، وبدلاً من ذلك فإنه يسمح للجنة الضوابط باتخاذ هذا القرار.

تفضل معظم البنوك اللبنانية حتى الآن أن يجري المودعون عمليات السحب على المكشوف، فقد سمحت البنوك التجارية للمودعين خلال الأشهر الماضية بأن يسحبوا ما يصل إلى 750 دولار أميركي شهرياً، بمعدل تقريبي ثمانية آلاف ليرة لبنانية، وحتى لحظة كتابة هذا التقرير كان سعر صرف الدولار في السوق السوداء يعادل نحو 25 ألف ليرة لبنانية، وبناءً على ذلك فإن عمليات السحب بمعدل ثمانية آلاف ليرة تجبر المودعين على قبول تخفيضات تزيد عن الثلثين على القيمة الحقيقية لمدخراتهم.

وتتمتع شركة اتحاد المقاولين التي تعرضت للخطر أيضاً بسلطة تقديرية واسعة لتحديد الإعفاءات بموجب نظام ضوابط رأس المال، حيث يحدد التشريع فئات مختلفة من الإعفاءات، والتي تشمل التحويلات إلى الخارج للواردات والصادرات وتكاليف الرعاية الصحية والرسوم الدراسية.

لكن محمد فاعور، وهو أستاذ مساعد في الشؤون المالية في الجامعة الأميركيةفي بيروت، قدم مثالاً على كيف أن مشروع قانون مراقبة رأس المال لا يميز بين ما هي الواردات الضرورية، فقد أشار موضحاً حول ذلك: “نعيد إنتاج قناة أخرى يستفيد من خلالها المستوردون المرتبطين سياسياً من النظام عبر قانون ضبط رأس المال بالقيمة الاسمية”، وعلى غرار ما حدث مع حزمة السلع المدعومة خلال الحكومة السابقة التي كان يرأسها حسان دياب، فإن مجلس التعاون الجمركي سيحدد متى وكيف يمكن فتح الأموال بدون إجراءات تنظيمية جادة.

ويخول مشروع القانون لجنة الضوابط منح إعفاءات من ضوابط رأس المال لأي مسألة أخرى تعتبرها اللجنة جديرة بالاهتمام، ويمنح هذا الحكم “الشامل” للجنة مجالاً واسعاً لتقديم امتيازات غير مرتبطة بفئات الإعفاء المحددة لقانون ضوابط رأس المال، مما يوفر طريقة مقننة وتعسفية للمودعين المتميزين.

بطاقة “الخروج من السجن مجاناً”

لعل الأمر الأكثر إثارة للقلق هو أن مشروع القانون يمنح حصانة شاملة للقطاع المصرفي اللبناني فيما يتعلق بضوابط رأس المال غير القانونية المفروضة منذ أكتوبر (تشرين الأول) في عام 2019، حيث تنص المادة 12 من مشروع القانون على أن الحصانة تنطبق “على جميع الإجراءات القضائية من أي نوع وكذلك الدعاوى القضائية المرفوعة أو ترفع ضد البنوك والمؤسسات المالية… أياً كان مكان أو طبيعة تلك الدعاوى القضائية”.

وبموجب هذا البند الواسع فإن مشروع قانون مراقبة رأس المال يهدف إلى حماية البنوك بأثر رجعي من جميع الدعاوى القضائية الجارية والمستقبلية في كل من الولايات القضائية المحلية والأجنبية، وعلى الرغم من أن البنوك اللبنانية منعت المودعين بشكل غير قانوني من التعامل مع مدخراتها لسنوات، فإن بند العفو يحمي تلك البنوك نفسها من أي التزام بدفع تعويضات.

وبالفعل نجح المودعون في إقامة دعاوى قانونية ضد البنوك اللبنانية سواء أكان داخل لبنان أو خارجه، ومن شأن بند الحصانة أن يقوّض مسار العدالة من خلال أنظمة المحاكم المختلفة هذه، مما يسمح للبنوك اللبنانية بالإفلات من المسؤولية عن الدفاع غير القانوني عن مصالحها المالية على حساب عملائها.

المزيد من نفس الشيء؟

في حين أن المودعين في لبنان قد تجنّبوا مؤقتاً هذه النسخة المعيبة من ضوابط رأس المال، فإن القضية ستظهر مرة أخرى يوم الثلاثاء 19 أبريل (نيسان) الجاري في مناقشات اللجنة البرلمانية الخاصة، وتجعل “اتفاقية مستوى الموظفين” بين صندوق النقد الدولي والحكومة اللبنانية والتي تم الإعلان عنها يوم الخميس الماضي (16 أبريل الجاري) أي حزمة إنقاذ مالي مشروطة بتنفيذ قانون مراقبة رأس المال.

يشير التاريخ المضطرب للتشريع إلى أن نخب البنوك السياسية في البلاد لم تتخل عن أبشع شروط القانون المقترح، لذلك وعلى سبيل المثال لا الحصر لن يكون من المفاجئ إدراج بند حصانة آخر في مسودات مستقبلية محتملة على الرغم من الإدانة العامة واسعة النطاق.

يمكن للبنان الاستفادة من سن مجموعة عادلة وشفافة من القواعد لفرض ضوابط على رأس المال، في حين سيوفر مثل هذا التشريع ساحة لعب أكثر تكافؤاً للمودعين اللبنانيين، على عكس التطبيق المستمر للقيود غير الرسمية التعسفية والمتحيزة وغير المنظمة بشكل ميؤوس منه.

ومع ذلك يجب ألا يقبل الجمهور اللبناني أي قانون ضوابط على رأس المال من شأنه أن يمنح السيطرة على النظام الناتج لصناع القرار الذين لديهم تضارب عميق الجذور في المصالح مع القطاع المصرفي بموجب المسودة الأخيرة، حيث فشل في هذا الاختبار الأساسي ثلاثة أعضاء في مجلس التعاون الجمركي، ناهيك عن اثنين من مسؤولي لجنة الرقابة المصرفية.

بطبيعة الحال، لن يمنح القانون المناسب حصانة قانونية للمصارف اللبنانية لنظام ضوابط رأس المال غير القانوني، وهو سلوك مالي مستمر يجب أن يكون هناك مساءلة عنه، وعندها سيوفر تشريع ضوابط رأس المال النهائي قواعد أكثر وضوحاً بشأن الوصول إلى الودائع المالية “القديمة”، والتي تركتها المسودة الأخيرة لتقدير شركة اتحاد المقاولين.

ويرحب معظم اللبنانيين بأي خطوة يمكن أن تساعد في الوصول إلى مستقبل أكثر إشراقاً، بما في ذلك قانون مناسب للرقابة على رأس المال لكنهم لا يستطيعون الرضوخ للقيود التي سوف تستنزف مدخراتهم كما تأمل النخب في البلاد.·

[i] Cry of the Depositors, April 14, 2020

[ii] Draft Capital Control Law, “Minutes of The Cabinet”, March 30, 2022, Seen by Triangle

[iii] Hicham Safieddine, The Legal Agenda, May 22, 2020, “The Lebanese Banking Troika: A History of Instability and Unilateral Decision-Making”, Online at: https://bit.ly/3JBj2GF

[iv] BDL Organization Chart, https://www.bdl.gov.lb/tabs/index/1/285/BDL-Organization-Chart.html

[v] Draft Capital Control Law, “Minutes of The Cabinet”, March 30, 2022, Seen by Triangle

[vi] IMF Press Release, International Monetary Fund, April 07, 2022, https://bit.ly/3EcFG7b